De aandelenmarkten zijn sterk gedaald. Het is nooit eenvoudig om te achterhalen waardoor een dergelijke sterke koersbeweging is veroorzaakt. De daling kan versterkt zijn door geautomatiseerde handel, maar de mate waarin is ook onduidelijk.

De grote vraag is of dit gewoon weer een correctie van 5-10% in een haussemarkt is (voor wat betreft de VS) of het begin van een langdurige neergang. De aandelenkoersen in Europa en de opkomende markten waren overigens al vóór de recente duikeling lager dan aan het begin van het jaar. Diverse factoren hebben ongetwijfeld bijgedragen aan de recente koersdaling: de Amerikaanse rente, de Amerikaanse centrale bank (Federal Reserve), het handelsconflict, winstneming, problemen in een aantal opkomende economieën, etc.

Amerikaanse rente en agressieve Fed

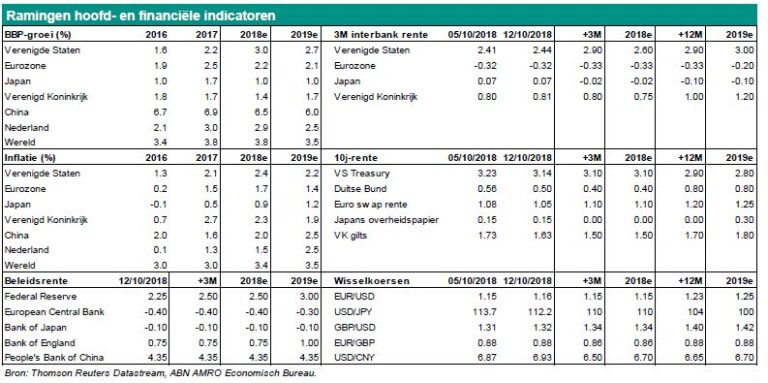

De meest voor de hand liggende oorzaken van de recente daling zijn de Amerikaanse rente en de communicatie vanuit de Fed. De rente van de 10-jaars Amerikaanse staatsobligaties (Treasuries) bewoog zich gedurende het grootste deel van dit jaar tussen 2,8% en 3,0%, maar brak in de tweede helft van september uit die bandbreedte – zij het met slechts een paar basispunten. Vervolgens schoot de rente begin oktober plotseling omhoog naar 3,25%. Intussen deden verschillende voorheen verruimingsgezinde leden van het FOMC, het beleidscomité van de Federal Reserve, agressievere uitspraken en gaf Fed-voorzitter Jerome Powell aan dat de economie floreert, dat het monetaire beleid nog steeds verruimend is en dat de Fed de rente misschien nog flink verder moet verhogen. Marktpartijen vatten dat op als een signaal dat zij hun verwachtingen ten aanzien van het toekomstige monetaire beleid moeten bijstellen. Dit alles gebeurde tegen de achtergrond van een (zeer) bescheiden versnelling van de loongroei en inflatie.

President Trump deed ook een duit in het zakje. Met nog maar een paar weken te gaan tot de tussentijdse verkiezingen had hij een zondebok nodig en het maakte niet uit wie. Fed-voorzitter Powell was een makkelijk slachtoffer. De president bleek in dit geval redelijk verstandig: hij wees erop dat de Fed weliswaar ‘onbeheersbaar’ was, maar dat hij Powell niet ging ontslaan. Gelukkig realiseerde de president zich dat bij een ontslag van Powell de marktvolatiliteit alleen maar erger zou worden, en zelfs veel erger. Is het voor een president ook niet zo eenvoudig om de Fed-voorzitter de laan uit te wijzen. Mijn conclusie wat dit punt betreft is dat de duit van Trump niet eens een duit waard was.

Verwachtingen zijn voldoende bijgesteld

Het lijkt mij dat de marktverwachtingen voldoende zijn bijgesteld. Meerdere FOMC-leden hebben zich immers de afgelopen tijd agressiever uitgelaten, maar die agressiviteit komt niet tot uiting komt in de nieuwste ‘dot plot’, de grafiek in hun informatiemateriaal die de renteverwachtingen van de individuele leden aangeeft. Volgens deze dot plot zijn de verwachtingen van de FOMC-leden voor het niveau van de beleidsrente, het fed funds rate, per eind 2019 niet veranderd tussen de vergadering van 13 juni en die van 26 september. Hun raming voor de langere termijn, naar ik aanneem de huidige inschatting van de evenwichtsrente, bleef 3,0%. Een lange rente van 3,25% lijkt bij deze ramingen redelijk. Misschien kan deze nog iets verder omhoog, maar volgens mij ligt het grootste deel van de stijging van de lange rente achter ons, in ieder geval voorlopig.

De Fed is duidelijk data-afhankelijk. Een van de grote verrassingen van de afgelopen jaren was de gematigde inflatie. Gegeven de krachtige economische groei en de krappe arbeidsmarkt zouden de meeste traditionele modellen inmiddels een hogere inflatie hebben voorspeld. Ik was in juli aanwezig bij een bijeenkomst in New York, waar een econoom van de Fed betoogde dat hun modellen tot dan toe de inflatie hadden overschat, maar dat hij er alle vertrouwen in had dat de inflatie binnen niet al te lange tijd sterker zou stijgen. Volgens mij was hij niet de enige die dat dacht. En ik vermoed dat door de angst voor een plotselinge versnelling van de inflatie sommige FOMC-leden zich agressiever hebben uitgelaten. Zeer waarschijnlijk heeft dit ook de financiële markten bang gemaakt. Wat het monetaire beleid in 2019 betreft, gaan we ervan uit dat de economische groei in de tweede helft van het jaar afzwakt doordat de effecten van de budgettaire stimulering afnemen. Tegen die tijd zal de economische groei voor de Fed geen reden meer zijn om de rente te blijven verhogen. Alles hangt dan af van de inflatie.

Waar zit de inflatie in de VS?

Tegen de hierboven geschetste achtergrond moeten de meest recente Amerikaanse inflatiecijfers voor grote opluchting hebben gezorgd. De totale inflatie en de kerninflatie bedroegen in september 0,1% m-o-m. Op jaarbasis viel de totale inflatie terug van 2,7% in augustus naar 2,3% en bleef de kerninflatie ongewijzigd op 2,2%. Huisvesting blijft de belangrijkste aanjager van de inflatie. De kosten van huisvesting hebben een gewicht van bijna 33% in het totale inflatiemandje en van bijna 42% in het kerninflatiemandje. De huisvestingskosten stegen in september met 3,3% j-o-j. Als huisvesting, voeding en energie niet worden meegerekend, bedroeg de inflatie dus slechts 1,4% j-o-j. Ik realiseer me dat dit drie onvermijdelijke kostenposten zijn, maar de ontwikkeling van de huisvestingskosten heeft wel zijn eigen dynamiek. Om de onderliggende inflatie in de totale economie te beoordelen, is het naar mijn bescheiden mening te rechtvaardigen om te kijken naar de prijsontwikkeling buiten deze segmenten. De meest recente inflatiecijfers bevatten volgens mij geen enkele aanwijzing een versnelling van de inflatie, laat staan een significante versnelling. De Fed en de markten zullen daar onvermijdelijk rekening mee houden. Daarom denk ik niet dat een verkoopgolf van aandelen als gevolg van de vrees voor een versnelling van de inflatie en een krapper dan verwacht monetair beleid lang stand zal houden.

Andere zorgen

Uiteraard zijn er voldoende andere factoren waar we ons zorgen over kunnen maken. Het handelsconflict is er daar één van. Het lijkt er niet op dat president Trump China op korte termijn vriendelijker gaat bejegenen. Hij richt zijn pijlen al enige tijd niet meer op Europa en heeft een akkoord gesloten met Mexico en Canada. Als de bilaterale handelsstromen tussen China en de VS de enige handelsstromen zijn die te lijden hebben van het conflict, dan zullen de gevolgen voor de wereldeconomie als geheel niet verwaarloosbaar zijn, maar ze zullen ook niet heel groot zijn.

Het belang van China voor de mondiale groei moet niet worden onderschat. Een terugval van de Chinese export als gevolg van het handelsconflict zal dan ook gevolgen hebben. Maar we moeten niet overdrijven. De Chinese export naar de VS vertegenwoordigt slechts een paar procentpunt van de Chinese economie. Bovendien zijn de gevolgen van de invoerheffingen gedeeltelijk gecompenseerd door de depreciatie van de yuan. Bedenk hierbij dat deze waardedaling niet alleen de Chinese export naar de VS goedkoper maakt; dit geldt namelijk voor alle Chinese uitvoer. Voorts hebben Chinese beleidsmakers al een aantal maatregelen genomen om de binnenlandse bedrijvigheid te stimuleren. Dit is mogelijk niet louter proactief gebeurd om de ontwrichting van de handel op te vangen, maar is wellicht ook een reactie geweest op de zwakkere groei als gevolg van hun inspanningen om de schuldenlast binnen de economie wat terug te dringen. Wat ik hieruit afleid, is dat het voorkomen van een te snelle groeivertraging, ongeacht of die komt door de schuldafbouw of door het handelsconflict, op dit moment de hoogste prioriteit heeft. Zo bezien kunnen we moeilijk heel somber zijn over de groeivooruitzichten voor de Chinese economie tussen nu en, laten we zeggen, eind volgend jaar. Of het Chinese groeimodel op langere termijn houdbaar is, is een ander verhaal, maar dat ligt voor de financiële markten te ver in de toekomst om zich daar nu al zorgen over te maken.

Handelsstromen in Azië

Ik vind het altijd verhelderend om te kijken naar de handelsstromen in Azië als ik de economische omstandigheden in dat deel van de wereldeconomie wil beoordelen. Ze geven als het ware de polsslag aan van de economie in de regio. Zuid-Korea en Taiwan zijn grote exportgerichte economieën die veel handel drijven met China. De handelscijfers van deze landen staan dus hoog op mijn lijst van belangrijke economische indicatoren. Taiwan heeft onlangs de handelscijfers voor september bekendgemaakt. Op jaarbasis was de exportgroei zwak: +2,6%. Toch werd dit cijfer enthousiast ontvangen, want was beter dan verwacht en ook iets hoger dan de 1,9% van augustus. Het enthousiasme is echter vooral terug te voeren op de verbetering op maandbasis: de exportwaarde was in september 4,7% m-o-m hoger. Dat is indrukwekkend, ook al schommelt dit cijfer op maandbasis sterk.

De Zuid-Koreaanse handelscijfers voor september werden begin oktober bekendgemaakt. De export is met maar liefst 8,2% j-o-j gedaald. Dit kwam echter gedeeltelijk door de periode van nationale feestdagen, die in 2017 in oktober viel. Als dit de juiste verklaring is voor de schijnbare zwakte in september, dan moeten de cijfers voor oktober heel goed worden. We moeten afwachten of dat inderdaad het geval is.

Afgaande op de exportcijfers voor Taiwan en Korea moeten we concluderen dat de exportgroei is afgezwakt. Maar dat is een beoordeling op het eerste gezicht. De meest recente cijfers lijken negatief te zijn beïnvloed door bijzondere factoren. De grafiek voor de groei van de Zuid-Koreaanse en Taiwanese uitvoer en de Chinese invoer laat een abnormale divergentie zien. Gegeven het intensieve handelsverkeer tussen deze landen, kan een dergelijke kloof geen standhouden. De vraag is dus hoe de convergentie gaat plaatsvinden: op het hogere niveau of het lagere niveau. Met andere woorden, gaat de Chinese invoer omlaag of gaat de Taiwanese en Zuid-Koreaanse uitvoer omhoog? Of wordt het ergens in het midden?

De Chinese handelscijfers voor september zijn ook onlangs bekendgemaakt en waren sterk, zoals de grafiek laat zien. De invoergroei is weliswaar vertraagd van 19,9 j-o-j in augustus naar 14,3%, maar vertoont nog geen teken van zwakte. Hierbij moet wel het voorbehoud worden gemaakt dat importeurs mogelijk hebben geprobeerd om de invoerheffingen voor te zijn en dat dit de cijfers misschien heeft opgedreven. Aangezien dat alleen zou gelden voor de invoer vanuit de VS, is de invoer vanuit de VS mogelijk omhooggeschoten. Dit zou de divergentie in de grafiek tussen enerzijds de Chinese invoergroei en anderzijds de Zuid-Koreaanse en Taiwanese uitvoergroei kunnen verklaren. De gedetailleerde cijfers ondersteunen die hypothese naar mijn mening niet. De totale Chinese invoer is met 14,3% j-o-j maar de invoer vanuit de VS is j-o-j met 1,2% gedaald. Ten opzichte van 1 januari van dit jaar bedraagt de totale invoergroei 20,0% en is de invoer vanuit de VS met een meer bescheiden 9,4% toegenomen. Het lijkt er dan ook niet op dat importeurs op grote schaal proberen of erin slagen om de invoerheffingen op Amerikaanse goederen voor te zijn. Maar we moeten dit natuurlijk afwachten. In ieder geval ben ik op grond hiervan hoopvol dat de convergentie tussen de Chinese invoercijfers en de Zuid-Koreaanse en Taiwanese uitvoercijfers zal plaatsvinden op het hogere niveau van de Chinese invoer.

De Chinese uitvoer naar de VS steeg in september met 14,0% j-o-j. Aangezien dat in lijn met de verwachtingen is met en zelfs marginaal lager is dan de groei van 14,5% van de totale export, lijkt het er ook niet op dat pogingen om de invoerheffingen voor te zijn de Chinese uitvoer sterk hebben opgedreven. Maar nogmaals: het is nog even afwachten.

Bottomline

De markten kunnen nog steeds om onduidelijke redenen onderuit gaan. Mogelijk wilden marktpartijen alleen maar winst nemen en hun risico verminderen. Misschien vonden de meeste beleggers dat aandelen te duur waren. Wie weet? Maar als we kijken naar de twee meest voor de hand liggende oorzaken van de verkoopgolf, dan rechtvaardigt volgens mij geen van beide een langdurige neergang. Het lijkt er niet op dat de Amerikaanse inflatie significant versnelt. Hierdoor is er voor de Fed weinig reden om het verkrappingsproces te versnellen. Ook zie ik geen goede reden waarom de Fed veel sterker zou gaan verkrappen dan de eigen dot plot aangeeft. En dat is min of meer wat nu door de markten wordt verdisconteerd.

Wat China en het handelsconflict betreft, lijkt het er gewoon niet op dat de Chinese economische groei significant afneemt. Zelfs als dat wel zo is of dit in de komende periode gebeurt, zullen beleidsmakers doen wat ze kunnen om een sterke vertraging te voorkomen.

Dus als de Amerikaanse rente en het beleid van de Fed, de handelsoorlog en de vooruitzichten voor de Chinese groei de belangrijkste oorzaken zijn van de recente daling van de aandelenkoersen, dan zou de correctie tijdelijk van aard moeten zijn.

Elke ochtend beleggingstips ontvangen? Meld u gratis aan voor Cashcow Daily!